Megéri hitelt felvenni? A Magyar Nemzeti Bank ma reggel tette közzé a legfrissebb július havi forint alapú lakáscélú hitelek volumenét, amely az előző hónaphoz és az előző év ugyanezen időszakához képest is jelentős, több mint 30%-os visszaesését mutat.

A jegybank közlése szerint 2022 júliusában 91,8 milliárd forint jelzálogcélú hitel realizálódott, ilyen alacsony volument tavaly február óta nem közölt az MNB.

Mi áll a visszaesés hátterében?

Hogyan látják az elemzők?

Közzétéve a Duna House Pénzügyek hírkommentjeként

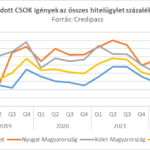

Az ingatlanpiac lassulásának első jelei után és az emelkedő kamatkörnyezet miatt sokan várják és várták, hogy párhuzamosan a hitelpiac is befékez. A Duna House Pénzügyek szakértői szerint a júliusi volumencsökkenést több összetevő okozta, így nem szabad mindent a változó gazdasági helyzet számlájára írni.

Az ingatlanpiacon már júniustól érzékelhető erős nyári szezonalitás, szokás szerint kicsit késleltetve, de júliusban már érezhető kihatással volt a hitelfelvételi kedvre is. Nagyon sok ingatlanpiaci tranzakció lassult le egy-egy fél szabadságolása miatt, így az ehhez kapcsolódó hitelezési folyamatok is lassultak. Az ingatlanpiac mellett idén a hitelpiacon is hatványozottan jelentkeztek a nyári szabadságolások érezhető jelei.

– mutatott rá az egyik legfőbb indokra Fülöp Krisztián, a Duna House Pénzügyek vezetője.

Másik fontos tényező, hogy az év elején lekötött Zöld Otthon Hitelek szerződéses folyamata és folyósítása erősen hatással volt a kommunikált szerződött hitelállományra az első félévben. A végjátékban azonban a vártnál lassabb kifutás érzékelhető, ami volumenében milliárdos számítási hiányt okozott júliusban.

– folytatta a szakértő.

A mostani gyengébb júliusi hitelpiaci adat ráadásul nem kiugróan alacsony, ha az elmúlt néhány évet nézzük. A 2021-es, tavalyi évben volt csúcson a piac, ekkor 132,6 milliárd forintot szerződtek, a 2020-as COVID-os évben az ideinél jóval gyengébb 80,32 milliárd forint, 2019-ben pedig mindösszesen 77,86 milliárd forint, 2018-ban pedig szintén 82,88 milliárd forintos volumennel teljesített a hitelpiac, amely alapján az idei teljesítmény az átlagosnál még jobbnak mondható.

Augusztusi várható infláció 15-16%

Jelenlegi hitelkamat 8-9%

Számoljunk csak: még mindig megéri hitelt felvenni

A pénzügyi szakértők álláspontja alapján a hitelfelvétel lehetőségénél elsősorban az életvitelszerű döntések játszanak főbb szerepet és nem csak a kamat nagysága.

Utóbbi természetesen közvetlenül és közvetetten is befolyásolja a hitelfelvételi hajlandóságot és lehetőséget, de akinek most van szüksége ingatlanvásárlásához segítségre, annak nem marad választási lehetősége.

Nem szabad elfelejteni, hogy a családoknak a jelenlegi környezetben jelentős segítséget adnak a kamattámogatott állami hitelek, amelyek ebben a dráguló környezetben érzékelhetően tudják tompítani a családok hitelterheit.

A jelenlegi magas inflációs környezet ráadásul szintén a hitelfelvételi lehetőségek kihasználása mellett szól, hiszen az inflációnál jóval alacsonyabb hitelkamatok mellett összességében a hitelünk reálkamata negatív lesz.

Virág Barnabás az MNB alelnöke tegnapi nyilatkozatában 15-16% közé becsülte az augusztusi infláció mértékét, míg az átlagos hitelkamatok 8-9% körül mozognak, ez összességében 7 százalékpontos különbséget mutat.

Az ügyfelek részéről természetesen minden életkörülményt, pénzügyi jövőképet mérlegelve kell dönteni bizonyos élethelyzetekben, de tisztán a pénzügyi mutatókat figyelembe véve még mindig megéri az otthonteremtési szándékunkat hitelfelvétellel támogatni.

Befektetői megközelítésből

a szabadfelhasználású hitelkamatok szintje a prémium állampapír hozama alatt van, így tekintve, tisztán befektetési szándékkal is jól járhatunk hitelfelvétel esetén, amennyiben nagyobb kockázatviselési hajlandóságunk van.

A Duna House Pénzügyek piaci várakozása alapján ebben a gazdasági és gyorsan változó piaci környezetben a tudatosság kérdésköre elsődleges lesz az ügyfeleknél, hiszen a szakértővel közösen kiválasztott legjobb konstrukciókkal akár milliós különbségeket is eredményezhet egy-egy hitelfelvétel során.